US long term bond yield

Címkék: bond kötvény bloomberg bernanke yield long term FED

2012.03.27. 18:50

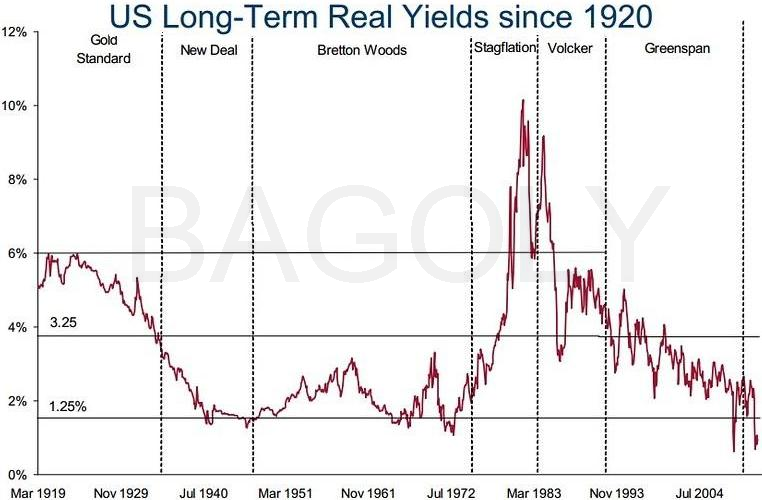

A wall street journal közölt cikket az amerikai hosszú távú kötvények reálhozamáról, azaz korrigálták az inflációval.

Közel évszázados mélyponton van, és a közel 25 éves ciklus is a végéhez közeledik. Innen az elmozdulás 3 féle úton történhet meg:

1) változatlan infláció mellett a névleges hozamok emelkednek

2) változatlan névleges hozam mellett az infláció csökken

3) az előző kettő valamilyen kombinációja, azaz csökkenő-stagnáló infláció mellett emelkedő névleges hozamok.

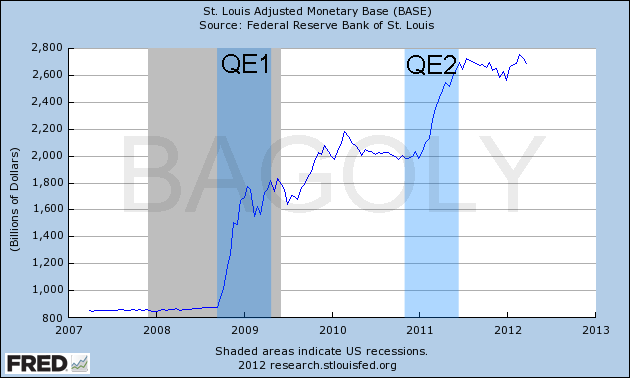

Az eddig is nagyon alacsony infláció nem várható, hogy tovább csökkenne, a FED mindent bevet, hogy elkerülje egy esetleges defláció bekövetkezését. A névleges hozamok akkor fognak emelkedni, amikor beindul a gazdaság. Ez a lakosságnak nagy fájdalmat fog jelenteni, hiszen a hozamemelkedés az árfolyamban beszakadást jelent, márpedig a retail investor réteg még mindig önti a kötvényekbe a pénzt. Az infláció emelkedése akkor lesz majd várható, ha a bankok újra elkezdik a hitelezést, és a FED-nél tartalékolt hatalmas mennyiségű készpénz bekerül a körforgásba. Jelenleg ez még nem következett be:

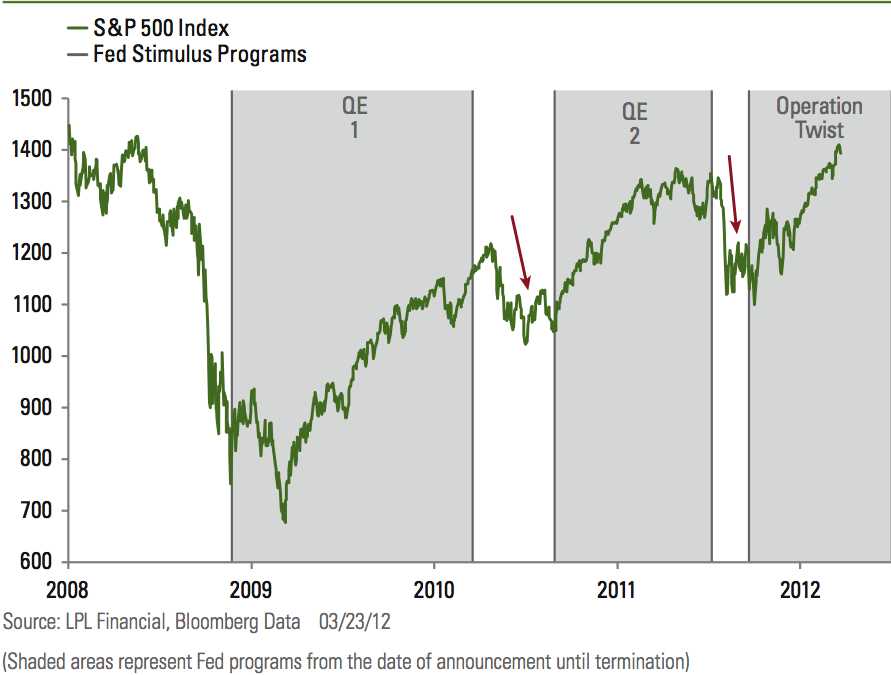

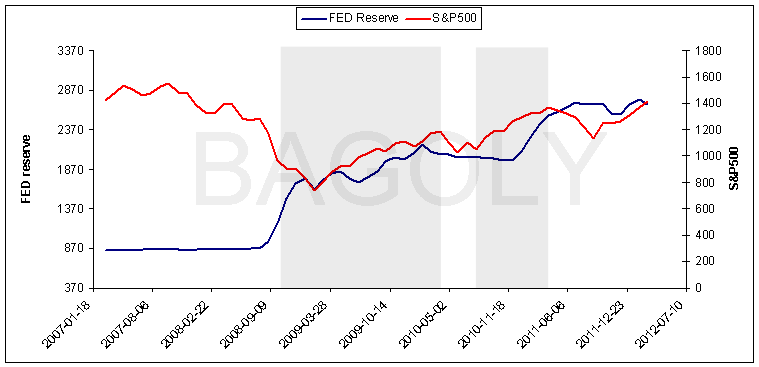

A következő ábra az S&P500 mozgását hasonlítja össze a FED-nél lévő pénzmennyiséggel:

A tegnapi nagy emelkedés Bernanke szavainak volt köszönhető, ahol belengette egy esetleges QE3 lehetőségét. Ha megnézzük a fenti ábrát, akkor látható, hogy a mélypont óta tartó tőzsdei rally szorosan összefügg a FED viselkedésével. A jelenlegi szárnyalás jövőjéről itt, amihez kapcsolódik a financial times cikkéből:

“The difficulty for investors is understanding the relationship between the poor fundamentals and strong liquidity injections. In the long run fundamentals will dominate but at times the liquidity will take over.”

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.