Egy cikksorozatban szeretném összefoglalni a tudnivalókat a részvények és részvényindexek statisztikájának. Tervem szerint a cikksorozat végén eljutunk a stochasztikus differenciálegyenletekig, levezetem a Black-Scholes képletet részvényekre, és letesztelem majd az eredményeket.

Az első részben pár sorban összeszedem azokat a tényeket, amiket már tudunk, és amik elfogadottnak számítanak egy-egy model értékelésénél. Tehát:

1) Autokorreláció hiánya

Ha részvények autokorrelációját elkészítjük, akkor azt találjuk, hogy a lineáris autokorreláció jelentéktelen. Az autokorrelációt úgy kapjuk meg, hogy veszünk egy bizonyos idősort (például egy részvény napi záró árfolyamait x évre visszamenőleg) és kiszámítjuk a korrelációját önmagával, ha elcsúsztatjuk 1 nappal, 2 nappal, ... n nappal. A korrelációs együtthatót ábrázoljuk az eltolás függvényében. Nyilvánvalóan ha az eltolás nulla, akkor a korrelációs együttható 1, mivel önmagával hasonlítottuk össze az adatsort. Ahogy egyre nagyobb értékkel toljuk el az adatsort, egyre kisebb lesz a korrelációs együttható. Mit jelentene, ha mondjuk az autokorreláció 10 napos eltolással jelentősebb (mondjuk 0.5-nél nagyobb) értéket adna? Azt, hogy a mai záró árfolyamból nagy valószínűséggel meg tudjuk mondani a két hét múlva bekövetkező záróárfolyamot. Fontos megjegyeznünk a linearitás szó fontosságát, azaz attól, hogy a két idősornak a korrelációs együtthatója nulla, még nem következik, hogy a két adatsor független, csupán annyit tudunk, hogy nem lehet a második adatsort az első adatsorból egy konstanssal történő szorzással előállítani. Szemléletes módon azt is mondhatjuk, hogy ha a x tengelyen felvesszük az első idősor adatait, az y tengelyen a második idősor adatait, akkor mennyire esnek egy egyenesre. Jó példa a nulla korrelációra egy kör, ahol az x és y koordináták korrelációja nulla, mégsem véletlenszerűen következik az x koordinátákból az y.

2) A napi árváltozások eloszlásának "vastag a széle"

Angolul csak fat tail-nek emlegetik. Magyarul ha elkészítjük az eloszlásfüggvényét a záró árfolyamok változásának, akkor a kapott eloszlás nem Gauss-görbe lesz, hanem a széleken az eloszlás a normálisnál magasabb. Ennek az a következménye, hogy a nagy változású napok esélye sokkal nagyobb, mint az a normál-eloszlásból következne.

3) Növekedés/esés asszimmetria

További jellemzője az eloszlásfüggvénynek, hogy nem szimmetrikus az átlagra nézve. A forex szimmetrikusabb.

4) Volatilitás halmozódása

Avagy volatility clustering. Tapasztalat, hogy nagy volatilitású napot nagy volatilitású nap követ, kis volatilitású napot pedig kis volatilitású nap követ. A volatilitás autokorrelációja pozitív néhány napig.

5) A volatilitás negatívan korrelál a hozammal

Azaz nagy volatilitásban csökken a hozam, kis volatilitásban emelkedik a hozam. A volatilitást fel lehet fogni egyfajta kockázatként is, amiért cserébe nem kapunk tehát semmit.

6) A forgalom korrelál a volatilitással

Tehát nagy volatilitáshoz nagy forgalom is párosul (és csökkenő hozam), kis volatilitáshoz kis forgalom párosul ( és növekvő hozam)

A következő részben ezeket a tulajdonságokat megviszgálom az S&P500-ra.

Bennfentes stratégia ?

Kiválasztás során mindig megnézem az adott részvényhez tartozó bennfentes tranzakciókat. Fontos a bennfentesek tulajdoni részesedése, preferált, ha legalább 10-15%-os hányaddal rendelkeznek. Ez majdnem kötelező elem nálam. A tranzakciók terén elsősorban a vásárlások érdekelnek (esetleg, az eladások hiánya), az eladásokat inkább tekintem a normális üzleti tevékenység részének, mint fontos jelzésnek. A nagyobb méretű bennfentes eladásokat sokan tekintik eladási jelzésnek, de szerintem nincs igazuk. Saját tapasztalataimból az ALDA, és a HURC ugrik be, amelyekben hatalmas bennfentes eladások voltak, aztán végül jelentősen emelkedett az ár. Természetesen az ellenkezőjére is van példa, a TASR, vagy legutóbb a HOM nagy méretű bennfentes eladások után nagyot zuhant. Itt inkább arról van szó, hogy a bennfentes eladás (akár nagy tételben) rendkívül megbízhatatlan jelzés, nem érdemes figyelembe venni.

Sajnos a bennfentes vétel sem túl megbízható. A VPHM ugyan hatalmas vételek után kezdte meg hihetetlen felfutását tavaly tavasszal, vagy a TRMM és PARL jut még eszembe, mint pozitív példák, de az IIG például majd 80%-ot esett bennfentes vételek után, hogy az ESCL pilótajátékos sztoriról ne is beszéljünk, ahol szintén történtek (nem túl nagy méretű) bennfentes vásárlások. Mint sok más esetben a piacon, itt is azt kell eldönteni, hogy valós vásárlásról, vagy beetetésről van szó. Sajnos a cégvezetők, bennfentesnek számító nagy tulajdonosok egy része azért vásárol, hogy később jobb áron tudjon eladni. Akinek mondjuk 100 MUSD-t érő részesedése van, megéri rászánni akár 100 ezer dollárt, ilyen piaci jelzések generálására.

Tehát a bennfentes vásárlás fontos jelzés, de a minőségét mindig célszerű értékelni. A dolog ott kezdődik, hogy csak a tőzsdei vásárlást kell figyelembe venni. A különböző piacon kívüli akvizíciók, opciólehívások, gyakran minimális készpénzt igénylő tranzakciók, ezért nincs jelentőségük. Szintén figyelmen kívül szoktam hagyni a nagy vagyonnal rendelkező bennfentesek vásárlásait (kivéve, ha elimert tőkepiaci befektetőről van szó), mert számukra ez igazán nem érdemi döntés. Ezt kiválóan érzékelteti az itt szereplő példa, miszerint ha Michael Dell 70 MUSD értékű részvényt vásárol a cégében, az nagyjából ekvivalens egy kisbefektető 100 db DELL részvény vásárlására vonatkozó döntésével.

Véleményem szerint a jó minőségű bennfentes vásárlást a következők jellemzik:

- nyíltpiaci vásárlás (Purchase néven regisztrálják)

- legalább 50000 USD értékű (és nem elhanyagolható a vásárló vagyonához képest)

- magas rangú tisztviselők vásároltak (President, CEO, CFO)

- több tisztségviselő vásárolt.

Az utolsó pont jelentősége a legnagyobb, mert minimalizálja a valószínűségét, hogy a piac hülyítéséről van szó. Sajnos ilyen vásárlásra van a legkevesebb példa, ezért nem tekinteném kizárólagos követelménynek.

A bennfentes tranzakciókat mindig figyelembe veszem egyedi részvények kiválasztásánál, de a következő kérdés, hogy lehetséges-e megbízható stratégiát alapozni erre? Ilyenkor nem egy kiválasztási metódus x.-edik eleme lenne, hanem a bennfentes vásárlás indukálná magát a kiválasztást. A bennfentes tranzakciók figyelése ma már interneten is könnyen megoldható, például az alábbi webhelyek erre szakosodtak:

http://www.form4oracle.com/

http://www.insidercow.com/

http://www.insider-monitor.com/

Tehát egy ilyen stratégia technikailag egyszerűen megoldható. Jómagam próbálkoztam is vele, kitörési rendszerrel kombinálva. Nem volt eredménytelen próbálkozás, de végül talonba helyeztem. A legnagyobb problémám az volt, hogy rendkívül hosszú tesztelési időszakra lett volna szükség, mert nem tudtam megbízható történeti adatokhoz jutni bennfentes tranzakciókról. Sőt még összefoglaló szinten is kevés irodalmat találtam a bennfentes vásárlások statisztikai eredményességéről. Ezért is örültem, amikor most erre a cikkre akadtam.

A Morgan Stanley időt szakított a bennfentes vásárlások statisztikai elemzésére. Az eredmények vegyesek. A bennfentes vásárlások egyrészt 6% plusz hozamot hoztak az SP500-hoz viszonyítva, másrészt csak az esetek 52%-ban bizonyultak nyerő jelzésnek (csak a választások fele lett nyereséges), ezért részvénykiválasztásra önmagában nem elég erős jelzés. A statisztika megerősítette, a már jelzett minőségi követelményt, amely szerint, minél magasabb a vásárló(k) beosztása, annál nagyobb a hozam. Természetesen a vásárlás mennyisége is pozitívan függ össze az eredményességgel.

Szintén vizsgálták a hozamokat szektorok szerinti bontásban. Ennek nem értem igazán az okát. Most azt feltételezzük, hogy bizonyos szektorokban okosabbak a menedzserek mint máshol? Nem is venném különösebben figyelembe ezt a szempontot, de a két szélső érték azért érdekes, az autóiparban mínusz 19%-ot, az energiaiparban plusz 46%-ot hoztak a bennfentes vásárlások (a hozamok az SP500-hoz viszonyítottak). Elég meglepő, de azért nem tradelnék erre az eredményre.

A fentiek fényében, szerintem a bennfentes tranzakciók önmagukban nem adnak olyan erős jelet, hogy egy stratégiát 80-90%-ban erre alapozhassunk, de a minőségi bennfentes vásárlások egy-egy sikeres stratégia rendkívül fontos elemét képezhetik.

Nézzük akkor a backtest folyamatát.

Mielőtt bármiféle backtestet csinálnánk, a rendelkezésre álló adatokat két részre kell osztani, In-Sample és Out-of-Sample adatokra.

Az In Sample adatokon folytatjuk a rendszer tesztelését fejlesztés közben. Amikor elkészültünk, akkor végső ellenőrzésként tesztelünk az Out of Sample adatokon. Ez az eljárás a kulcsa a sikeres tesztelésnek. Tehát még egyszer: Out of Sample adatokon már a kész rendszert teszteljük. Az itteni teszteredmények után már nem módosíthatunk a paramétereken. Ha nem jók az Out of Sample eredmények, el kell dobni a rendszert, és új fejlesztést kezdeni.

Miért fontos ez? A rendszerfejlesztőkre leselkedő egyik legnagyobb veszély, amit "curve fitting"-nek hívnak, azaz addig fejlesztgetünk, módosítgatjuk a paramétereket, amíg tökéletesen ráillesztjük a rendszerünket a meglévő múltbeli adatokra. Minden adathalmazon lehet relatíve egyszerűen készíteni kiemelkedő eredményeket produkáló rendszert! Ennek legtipikusabb példája (kezdők figyelem!), amikor sok paramétert használunk, és ráengedünk egy optimalizálót a rendszerünkre. A sok paraméter biztosította szabadságfok miatt, a számítógép egyszerűen "ráhúzza" a rendszert az adathalmazra, és megkapjuk azokat a beállításokat, amelyekkel kiemelkedő eredményt érhettünk volna el a MÚLTBAN. Csakhogy ezzel semmire sem megyünk, az ilyen rendszer garantáltan veszteséges lesz a jővőbeni kereskedés során.

A curve fitting persze nem csak a kezdők hibája, kisebb-nagyobb mértékben mindenki elköveti/elkövetheti. Kiküszöbölésére találták ki az In Sample - Out-of-Sample tesztelést. Ezzel a módszerrel akármilyen "jól" optimalizálunk In Sample adatokon, a végső Out of Sample tesztelés ki fogja dobni a rendszer ilyen irányú gyengeségét. Ezért is tilos az Out of Sample tesztelés után módosítani a rendszeren, mert ha itt is elkezdünk optimalizálni, nyilván ráilleszthetjük a rendszert MINDKÉT adatsorra.

A curve fitting elkerülésének másik fontos szabálya, hogy rendkívül keveset használjuk az optimalizálót. Feltűnt valakinek, hogy a fejlesztés eddigi részeiben nem említettem ezt az eszközt? Amikor kezdő voltam, én is már a fejlesztés első fázisaiban elkezdtem optimalizálni, amíg rá nem jöttem, hogy így gyorsan tudok olyan rendszereket készíteni, amik az adott adatsoron jól működnek, de más adatokon csapnivaló eredményt hoznak. Tehát minél később optimalizálunk, annál megbízhatóbb eredményt kapunk! Jómagam az utóbbi időben már készítek rendszereket optimalizálás nélkül, de ebben az is benne van, hogy egymáshoz hasonló rendszerek készítése után, már nagyjából kialakul a paraméterek várható értéke. A pontos kicentizésnek meg semmi értelme.

A következő kérdés, hogy a rendelkezésre álló adatokból hogyan alakítsunk ki In Sample és Out of Sample adatsort. Különválaszthatjuk az adatokat instrumentumok mentén, piacok mentén, és időtartam alapján. Mindegyik megoldásnak ugyanaz a hátránya. Bizonyos rendszerek jól működnek bizonyos instrumentumokon, bizonyos piacokon, vagy bizonyos időszakban, de rosszul, ha másikat választunk. Saját tapasztalataim azt mutatják, hogy például a különböző USA piacokon (NYSE, Nasdaq, Amex) egységesen működnek ugyanazok a rendszerek, de ha átvisszük más nemzeti piacra, akkor már nem használhatóak változtatás nélkül. Vagy a paramétereken kell módosítani, vagy például túl kevés találatot adnak. Hasonló tapasztalataim vannak időszakokkal is. A részvénypiac bizonyos paraméterei (pl. a volatilitás, kitörési formációk) hosszú ciklusokban változnak, ezért sok, régen jól működő rendszer, ma már rossz eredményeket produkál. Ezeket a tapasztalatokat erősítette meg The Encyclopedia of Trading Strategies könyv is, amelyikben meglepően sok régen bevált rendszerről mutatták ki, hogy már nem hoz megfelő eredményt.

Tehát nem könnyű a jó megoldás kitalálása. Szintén fontos a megfelelő mennyiségű adat használata mindkét mintában. A "megfelő mennyiség" egzakt definicióját nem tudom megadni, nyilván függ a rendszer jellegétől (sok találatot ad vagy keveset), az alkalmazott időegységtől (perces, órás, napi, stb.), illetve az instrumentumoktól is. Devizával, származtatott termékekkel kereskedőknek egyáltalán nem adnék tanácsot ezen a téren, de gondolom józan megfontolásokkal boldogulnak majd. Részvénypiacon jómagam (napi kereskedéssel) többezer részvényt tartalmazó, legálább 3 éves mintán szoktam fejleszteni (In Sample), és a végső tesztet (Out of Sample) ugyanazon a részvényhalmazon, minimum 5, de általában 15 éves adatsoron szoktam futtatni.

Akkor jó tesztelést mindenkinek!

Bár Buxer nem értett egyet Mark Minervini véleményével a papíron történő kereskedésről, az alábbiakban még egy idézet jön tőle, a csőd jótékony hatásáról.

Előtte azonban egy személyes megjegyzés. Tőzsdei pályafutásom amatőrnek minősíthető időszakában többször szenvedtem nagy veszteségeket. Nem tudom a veszteségek mérete hogyan viszonyul az "átlagoshoz", de az biztos, hogy nekem fájdalmas volt. Tönkre nem mentem soha, nem is engedhettem meg magamnak. Aztán az egyik nagy veszteség(sorozat) indított el a professzionalizmus útján. Nem akartam hagyni, hogy vereséget szenvedjek. Nem akartam elhinni, hogy ne lennék jobb az átlagnál. És rendkívül dühös voltam, hogy csúnyán meg tudtak szívatni. Ekkor kezdtem úgy tekinteni a tőzsdézésre, mint egy szakmára. Megtanulható, elsajátítható szakmára. Döntő változás volt. Nem csak a napi tradekre koncentráltam, hanem hosszabb tanulási folyamatnak tekintettem a kereskedést. Nem sajnáltam időt és pénzt könyvek olvasására. Kevésbé fájtak a veszteségek, mert tanulópénznek tekintettem őket. És tanultam belőlük.

Akárhogyan is, a döntő változást egy nagy veszteség indította el. Ezért is olvastam élvezettel, Mark Minervini interjúját a Market Wizards egyik kötetében, amelyben hasonló élményeket fogalmaz meg (bár kissé drasztikusabb tapasztalatok után):

- Mit tanultál az összes pénzed elvesztéséből?

- Felismertem, hogy senki nem fogja helyettem megcsinálni ezt a dolgot. A brókerem pénzt keresett a jutalékomból, én meg ott ültem a csődben. Bár akkor még nem így láttam, de mai fejjel azt gondolom, hogy a legjobb dolog, ami egy kezdővel történhet, a teljes csőd.

- Miért?

- Megtanít tisztelni a piacot. Minél előbb tanulod meg ezt a leckét, (hogy az összes pénzedet elveszítheted) annál jobban jársz.

A papíron történő kereskedésről

Gyakran javasolják kezdőknek, hogy először papíron próbálják ki tehetségüket. Vezessék mit, mikor, mennyiért vettek, és adtak el, és utána döntsék el érdemes-e élesben is belevágni. Ezzel kapcsolatban Mark Minervini-vel értek egyet, aki a következőket mondta a Market Wizards egyik kötetében:

"A papíron történő kereskedés a lehető legrosszabb, amit tehetsz. Ha kezdő vagy, kereskedj olyan összeggel, amit elveszíthetsz, de elég nagy legyen ahhoz, hogy érezd a fájdalmat, amit a veszteség okoz. Egyébként csak hülyíted magad. A lényeg, hogy éles kereskedésben teljesen más döntéseket fogsz hozni, mint papírkereskedés során, mivel ez utóbbinál nem tapasztalod meg az érzelmi nyomást, amit a kereskedés okoz. A két dolog nem ugyanaz. Olyan mintha némi árnyékbokszolás után ringbe szállnál egy profi bokszolóval. Mit gondolsz, mi fog történni? Teknősbéka pozicióba görnyedsz és a szart is kiverik belőled, mert nem szoktál hozzá igazi ütések kiállásához. A legfontosabb dolog a jó kereskedővé válás során a valós kereskedés."

- andrás:

2010. 02. 07. 22:43

Ez az első masszív medvepiac, amit több kereskedési rendszer működtetése közben élek át. Felettébb tanulságos. Már írtam vala, hogy a kereskedési rendszerek egyik legfontosabb paramétere a drawdown. A drawdown egyik fő jellemzője, hogy papíron teljesen ártatlannak néz ki, a valóságban meg nagyon félemetes tud lenni.

Amit mostanában tanulok, hogy a drawdown létrejötte milyen különbözően alakulhat, akár hasonló típusú rendszerek esetében. És ez a kialakulás nagyon fontos a kezelhetőség szempontjából. Idáig ennek nem szenteltem különösebb figyelmet, pedig a mostani tapasztalatok alapján érdemes - a maximális érték mellett - vizsgálni a drawdown kialakulásának folyamatát is a történeti adatokon.

Számomra meglepő módon a 3 rendszer, amit akívan tradelek, és hasonló alapokon nyugszik, teljesen eltérően viselkedett a május közepén indult, és még javában tartó index beesésben.

1. A legrégebbi rendszerem április végén adta a legutóbbi csúcsot, és azóta folyamatosan menetel lefelé. Kiugrások nélkül, szép egyenletesen. Ami ennél is érdekesebb, hogy már április előtt kezdett romlani a karakterisztikája (a profit faktor folyamatosan csökkent), ezért a májusban kezdődő drawdown teljesen felkészülten ért. Ennek a tradelését gyakorlatilag abbahagytam (minimális pozicióval használom), felesleges veszteségektől megkímélve magam, és azt várom mikor indul el felfelé. Jelenleg még nem érte el a történetileg maximális drawdown felét sem, tehát van még tér lefelé. Egzakt módszerem nincs arra, hogy mikor érdemes visszaszállni, de szerintem adni fogja magát.

2. Ez az eu piacra adaptált rendszer, egyik napról a másikra zuhant drawdownba május közepén, hogy aztán május végére visszajöjjön 0 közelébe. Most megint visszazuhant jelentős drawdownba, nincs messze a történetileg maximális értéktől. A viselkedése esélyt sem adott reagálásra, sőt hiba lett volna változtatni rajta, mert a drawdown jelentős részétől nem lehetett volna megmenekülni, a visszaemelkedésből viszont kimaradtam volna (ha pld. csökkentem a pozicióméretet). Visszanézve a történeti viselkedését, ez a rendszer produkálja a legkellemetlenebb módon a drawdownt, a már leírt hullámzó viselkedéssel, gyakran hosszú hónapokon keresztül.

3. Ezt a rendszert fejlesztettem már a blogírás ideje alatt, és képzeletben vállon veregethetem magam. Semmiféle drawdownt nem produkált, az egész időszak alatt egyenletesen növekedett.

A fenti példák azt is mutatják, hogy nagy előnyt jelent több rendszer üzemeltetése. Még hasonló rendszerek is eltérően reagálnak a piac változásaira, ami hangsúlyváltásokat tesz lehetővé. A legszebb persze az, ha valaki tudatosan tud fejleszteni egymást jól kiegészítő rendszereket.

- andrás:

2010. 02. 07. 22:44

Régebben írtam már a chartfestésről, vagy hibás adatokról, de volt már szó hibás teljesítésről is. Ezekkel az a legnagyobb gond, hogy felmérhetetlen kockázatot jelentenek a technikai kereskedők számára. Nem sokat lehet kezdeni azzal, ha a kiindulási adat rossz, vagy nem a valós kereskedést tükrözi.

Az ilyen fals információ példája a VPHM csütörtöki kereskedése. A nyitópercekben 8.5 USD körül kereskedtek vele, majd az első félórában 8.75 körül, utána kitépték 9.5-ig, innen gyorsan visszaesett, és a nap további részében 8.75-9.2 közötti sávban kereskedtek vele. Ez volt a valóság.

Ehhez képest a chart mutat egy 7.69-es minimumot, a nyitás környékén, ez kb. 10%-kal alacsonyabb mint az legalacsonyabb árszint ahol valós kereskedés folyt. A záróár 9.92. Ezt nem akartam elhinni elsőre, de több szolgáltatónál ellenőriztem. A valós kereskedés 9.05 környékén folyt a zárásban, senkinek nem volt esélye 9.9 körüli kötésre. Nem tudom, hogy egyszerűen csak hibás adatot jelentettek, vagy a Market Maker csinált egy ilyen záró kötést, de a végeredmény szempontjából teljesen mindegy. A történelem számára megörökített adatokban a valós kereskedéstől mérföldnyire levő információk kerülnek. Ezen fog tesztelni a jövendő nemzedék. Azokról a szegény párákról nem is beszélve, akik nap végén futattják a piaci minták keresését, és a rendszerük már ki is dobta a VPHM-et, mint kiváló lehetőséget (a zárás utáni kereskedésben már emelkedik az ár). Ez a kis módosítás a napi minimumon és a zárón például azonnal nagyon jó értékre (36) röpítette a CMF értékét, amit jómagam is használok, pedig a valós értéke 0 körüli (az előző bejegyzésben látható chart még a zárás előtt készült, ott is jól látható a CMF valós értéke).

Érdemes összevetni ezt a chartot az előző bejegyzésben szereplővel:

Ennek fényében, adatoktól független, jó kereskedést kívánok mindenkinek!

Egy kis negyedéves izgalom

Már többször írtam, hogy aki békés életet akar magának, az ne legyen pozicióban negyedéves jelentéskor. Ez sajnos olyan szabály, amit nem tartok be mindig. És általában a piac újra meg újra megerősíti ezt a szabályt. Nem tudom statisztikailag mennyire állja meg a helyét, de valahogy az a tapasztalatom, pozitív meglepetés esetén sokkal kisebb nyereségről marad le az ember, mint amekkora bukót kap be negatív meglepetés esetén. Ma pro és kontra volt izgalom bőven.

A VPHM csapnivaló negyedéves jelentéssel jött ki. Az induláskor még lemarháztam azokat, akik nagy tételben adtak el 11 dollár környékén, most már azt mondom, lehet, hogy többet tudtak mint én. Hiába lehetett tudni, hogy a VPHM fő gyógyszere a Vanconin után folyamatosan nőtt a kereslet, a nagykereskedők kitárazták a raktárkészletüket, és jóval kevesebbet vásároltak a gyártótól. Ennek köszönhetően radikálisan csökkent az árbevétel és a nyereség (a nyereség adózási és más okokból is csökkent). Ráadásul a cég nem adott ki profit figyelmeztetést sem, amit én helyeslek, de az intézményi befektetők kevésbé.

A jó hír, hogy a lényeg nem változott, a cég megerősítette az éves előrejelzését. Tehát adott egy rossz negyedév, de a többi jó lesz. A piac inkább a rossz híreket vette figyelembe, -20% eséssel nyitott a részvény. Ezzel lement az általam elképzelt 8-16 dolláros sáv aljára, ami nálam vételt jelent, nem eladást. Ennek megfelelően nyitóban vettem még. Ez egyben mutatja azt is, mennyire használhatatlanok a mechanikus stopok smallcap részvényeknél. Ha lett volna ilyenem, olyan áron dobott volna ki, ahol már szerintem venni kell. Egyébként azt gondolom, hogy a részvény az elkövetkező napokban alakítja ki a lokális minimumát, aztán elindul felfelé.

Ennek a VPHM sztorinak van még egy tanulsága. Az ALDA esetében azt írtam, ha választani kell a fundamentális és a technikai kép között, akkor inkább az előbbit választom. Ez a VPHM esetében is így történt, de hiba volt. Feltűnő volt milyen rosszul reagál a részvény a jó hírekre. A Maribavir hírre még legalább megindult, de utána adták rendesen, és a több hírre már meg sem mozdult felfelé, csak folyamatosan csorgott lefelé. A chart is elég ramatyul nézett ki, de igazán a jó hírek nyomtalan elmúlása volt számomra zavaró. A hírekre történő reagálás nagyon fontos jelzés, kár volt figyelmen kívül hagyni.

A mai nap másik sztorija az IIG. Erről már írtam, kiemelve, hogy nem értem a shortosok viselkedését. A mai nap alapján úgy tűnik, ők is elkövették azt a hibát, hogy kivárták a negyedéves jelentést. Az IIG példája mutatja, hogy egy rendkívül magas shortállománnyal rendelkező részvény azért tud jelentős elmozdulással reagálni pozitív irányba is. Épp a napokban néztem, hogy közel éves csúcson van a shortállomány ebben a részvényben (elvileg több short van mint szabad részvény!). Hát most zárni kezdtek a fiúk.

Az utolsó mai meglepetés részvény a CMT. Ebben (sajnos) nincs pozicióm, régebben volt benne, és a figyelőlistámon maradt. Ez a részvény már másodszor követi el azt a trükköt, hogy a negyedéves jelentés előtt beesik több hónapos minimumára, majd a jelentésre kitépik. Ez a példa azt mutatja, hogy az alacsony float-tal rendelkező részvények esetében azért egy nap alatt le lehet maradni a nagy mozgásokról. Ha még nyitás előtt elolvasom a jelentését, még nyitóban vettem volna. Azért nem figyeltem rá eléggé, mert a növekedési paraméterei nem az igaziak, hiába olcsó a részvény. Az utóbbi két hónapban egyébként hasonlóan viselkedett a TGIS-hez, egy nap alatt bezúzták, konszolidálódott, és a negyedéves jelentésre kitépik.

BBC -36%

Nem olyan régen még arról értekeztem, hogy a BBC 13 dollár alatt jó vétel lehet. Sőt később meg sem vártam, amíg leesik erre a szintre, hanem vettem egy kicsit, hogy majd ha többet esik, veszek még. Hát nem egészen így gondoltam a beesést. Szerencsére később inkább eladtam a poziciómat, így a mai esés nem érintett közelről, de a történet érdekes.

A mai esés közvetlen kiváltója egy New York Post cikk. Ez a cikk in medias res az első néhány bekezdésben azzal gyanúsítja a BBC-t, hogy egy nagy átverés. Ezt nagyjából két közvetlen ténnyel támasztja alá, hogy egyrészt a cég annyi nyereséget jelentett mint az Oracle (honnan vette ezt, fogalmam sincs), illetve Kínában van bejegyezve. A cikk túlnyomó része azonban nem a BBC-ről szól, hanem a New York Global Group pénzügyi cégről, aki a BBC tőkepiaci jelenlétét intézi. Nagyjából azt írja az újság, hogy a kínai tulajdonú New York Global már sok "pump and dump" részvénypiaci manipuláció részese volt, ezzel utalva arra, hogy a BBC esetében is hasonló tevékenységről lehet szó. Azt nem teljesen értettem, hogyan illeszkedik a logikai vonulatba az a tény, miszerint a New York Global néhány hete leminősítette a BBC-t. De hát az újságíró nem csak a logikával bánt szabadelvűen, hanem a tényekkel is (ez az Oracle hasonlat durva), a cikk végén helyreigazitás szerepel, az előző cikk BBC-vel kapcsolatos téves állítással kapcsolatban.

A cikk május 1-i időzítése (Kínában ünnepnap, nem tud reagálni a cég), illetve, hogy már előzőleg is támadta ugyanez az újságíró a céget, számomra egy szervezett short támadáshoz tette hasonlatossá a szituációt. Ilyesmiről már írtam az SFCC kapcsán részletesen. Kicsit alaposabban uánanézve, azonban elvetettem ezt a hipotézist. A megelőző cikk legnagyobb sajnálatomra fizetős tartalom (pedig nagyon érdekelt volna), nem igazán a BBC-ről szól, ott a cég - sok más céggel együtt - csak illusztrációként szerepel. A cikk kivonata:

Since hedge funds often wind up as the buyers of the PIPES deals, the arrangement creates opportunities for collusion among the sophisticates. The basic ploy: to profit from pricing the unregistered PIPES shares at a steep but secret discount from the open market price being quoted for the same stock.

The real losers are the shareholders, who are left with registered stock when the issuing company sneaks out its unregistered PIPES deal. Once word of the deal begins to spread, the price of the registered shares begins to sink, leaving anyone holding them stuck with a loss that is usually equal to the discount enjoyed by the investor in the unregistered PIPES.

Though the PIPES ploy is by its nature abusive, the SEC so far seems to be focusing only on the hedge funds buying the PIPES. Last month the commission won a $15.8 million settlement against a trio of New York hedge funds and their portfolio manager, Jeffrey Thorp, for illegal short sales structured to produce profits equal to the amount that a firm's stock price declined once news that it was issuing a PIPES deal reached the market.

Tehát a cikk igazán azokról a jól sejthető manipulációkról szól, amelyek a finaszírozási tranzakciókat kisérik. Például a finanszírozó alapok már a tárgyalás alatt jól megshortolják a részvényt, hogy aztán a diszkontált áron szerzett részvényekkel zárják ezt a poziciót. A BBC chartját elnézve, ez igen valószínű forgatókönyv. Mivel a cikk a hedge fund manipulációk ellen íródott, igen perverz haditerv lett volna, ha része lenne egy short támadási forgatókönyvnek.

Abban is különbözik ez a történet, hogy már előzetesen napvilágra kerültek problémák a BBC háza táján (alapításkor 2000 részvényest vontak össze 19 tulajdonossá?, CEO egészségügyi gondok, website publikácók), illetve amire a New York Post is utal: kínai cégről van szó. Az USA-n kívüli cégek esetében mások a játékszabályok, ez különösen érvényes kínai cégeknél. A menedzsment tevékenységében nehéz eldönteni, mi az, ami kulturális különbségekből származik, mi az, ami tapasztalatlanságból eredő bénázás, és mi az, ami tényleg átverés.

A fentiek fényében szerintem a BBC esetében most még nem lehet tisztán látni. A cég jelenleg nagyon jó értékeltségen forog, de lehetnek még csontvázak a szekrényben. Érdemes talán megvárni, amíg konszolidálódik a helyzet, és az akkori információk függvényében dönteni beszállásról. Jómagam biztosan nem nyúlok egy darabig a részvényhez.

Végezetül álljon itt egy éles rendszer, referenciaként. Ezt a rendszert használom legrégebben, egyszerű és biztonságos tradelni. Az egyetlen nehézség talán az, hogy időnként produkál egy nagy buktát, tehát próbára teszi a "veszteségrealizáló" képességet.

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

1402088.57 |

1402088.57 |

600000.00 |

|---|

| Net Profit |

802088.57 |

802088.57 |

0.00 |

|---|

| Net Profit % |

133.68 % |

133.68 % |

0.00 % |

|---|

| Exposure % |

7.30 % |

7.30 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

1831.97 % |

1831.97 % |

N/A |

|---|

| Annual Return % |

33.98 % |

33.98 % |

0.00 % |

|---|

| Risk Adjusted Return % |

465.71 % |

465.71 % |

N/A |

|---|

|

| All trades |

1218 |

1218 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

658.53 |

658.53 |

N/A |

|---|

| Avg. Profit/Loss % |

3.25 % |

3.25 % |

N/A |

|---|

| Avg. Bars Held |

3.02 |

3.02 |

N/A |

|---|

|

| Winners |

910 (74.71 %) |

910 (74.71 %) |

0 (0.00 %) |

|---|

| Total Profit |

1304605.41 |

1304605.41 |

0.00 |

|---|

| Avg. Profit |

1433.63 |

1433.63 |

N/A |

|---|

| Avg. Profit % |

6.78 % |

6.78 % |

N/A |

|---|

| Avg. Bars Held |

2.45 |

2.45 |

N/A |

|---|

| Max. Consecutive |

28 |

28 |

0 |

|---|

| Largest win |

9372.77 |

9372.77 |

0.00 |

|---|

| # bars in largest win |

3 |

3 |

0 |

|---|

|

| Losers |

308 (25.29 %) |

308 (25.29 %) |

0 (0.00 %) |

|---|

| Total Loss |

-502516.84 |

-502516.84 |

0.00 |

|---|

| Avg. Loss |

-1631.55 |

-1631.55 |

N/A |

|---|

| Avg. Loss % |

-7.17 % |

-7.17 % |

N/A |

|---|

| Avg. Bars Held |

4.69 |

4.69 |

N/A |

|---|

| Max. Consecutive |

7 |

7 |

0 |

|---|

| Largest loss |

-11914.36 |

-11914.36 |

0.00 |

|---|

| # bars in largest loss |

5 |

5 |

0 |

|---|

|

| Max. trade drawdown |

-13343.47 |

-13343.47 |

0.00 |

|---|

| Max. trade % drawdown |

-48.90 % |

-48.90 % |

0.00 % |

|---|

| Max. system drawdown |

-37821.50 |

-37821.50 |

0.00 |

|---|

| Max. system % drawdown |

-3.63 % |

-3.63 % |

0.00 % |

|---|

| Recovery Factor |

21.21 |

21.21 |

N/A |

|---|

| CAR/MaxDD |

9.36 |

9.36 |

N/A |

|---|

| RAR/MaxDD |

128.27 |

128.27 |

N/A |

|---|

| Profit Factor |

2.60 |

2.60 |

N/A |

|---|

| Payoff Ratio |

0.88 |

0.88 |

N/A |

|---|

| Standard Error |

43325.84 |

43325.84 |

0.00 |

|---|

| Risk-Reward Ratio |

7.23 |

7.23 |

N/A |

|---|

| Ulcer Index |

0.52 |

0.52 |

0.00 |

|---|

| Ulcer Performance Index |

55.07 |

55.07 |

N/A |

|---|

| Sharpe Ratio of trades |

3.57 |

3.57 |

0.00 |

|---|

| K-Ratio |

0.22 |

0.22 |

N/A |

|---|

Ez egy rendkívül egyszerű (4 feltételt tartalmaz) kitörési rendszer:

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

1549846.27 |

1549846.27 |

600000.00 |

|---|

| Net Profit |

949846.27 |

949846.27 |

0.00 |

|---|

| Net Profit % |

158.31 % |

158.31 % |

0.00 % |

|---|

| Exposure % |

81.83 % |

81.83 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

193.46 % |

193.46 % |

N/A |

|---|

| Annual Return % |

38.69 % |

38.69 % |

0.00 % |

|---|

| Risk Adjusted Return % |

47.28 % |

47.28 % |

N/A |

|---|

|

| All trades |

1201 |

1201 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

790.88 |

790.88 |

N/A |

|---|

| Avg. Profit/Loss % |

7.93 % |

7.93 % |

N/A |

|---|

| Avg. Bars Held |

56.47 |

56.47 |

N/A |

|---|

|

| Winners |

715 (59.53 %) |

715 (59.53 %) |

0 (0.00 %) |

|---|

| Total Profit |

1591624.50 |

1591624.50 |

0.00 |

|---|

| Avg. Profit |

2226.05 |

2226.05 |

N/A |

|---|

| Avg. Profit % |

22.37 % |

22.37 % |

N/A |

|---|

| Avg. Bars Held |

56.24 |

56.24 |

N/A |

|---|

| Max. Consecutive |

22 |

22 |

0 |

|---|

| Largest win |

22471.91 |

22471.91 |

0.00 |

|---|

| # bars in largest win |

57 |

57 |

0 |

|---|

|

| Losers |

486 (40.47 %) |

486 (40.47 %) |

0 (0.00 %) |

|---|

| Total Loss |

-641778.23 |

-641778.23 |

0.00 |

|---|

| Avg. Loss |

-1320.53 |

-1320.53 |

N/A |

|---|

| Avg. Loss % |

-13.32 % |

-13.32 % |

N/A |

|---|

| Avg. Bars Held |

56.81 |

56.81 |

N/A |

|---|

| Max. Consecutive |

11 |

11 |

0 |

|---|

| Largest loss |

-7867.69 |

-7867.69 |

0.00 |

|---|

| # bars in largest loss |

59 |

59 |

0 |

|---|

|

| Max. trade drawdown |

-12978.77 |

-12978.77 |

0.00 |

|---|

| Max. trade % drawdown |

-81.99 % |

-81.99 % |

0.00 % |

|---|

| Max. system drawdown |

-139547.60 |

-139547.60 |

0.00 |

|---|

| Max. system % drawdown |

-10.95 % |

-10.95 % |

0.00 % |

|---|

| Recovery Factor |

6.81 |

6.81 |

N/A |

|---|

| CAR/MaxDD |

3.53 |

3.53 |

N/A |

|---|

| RAR/MaxDD |

4.32 |

4.32 |

N/A |

|---|

| Profit Factor |

2.48 |

2.48 |

N/A |

|---|

| Payoff Ratio |

1.69 |

1.69 |

N/A |

|---|

| Standard Error |

88393.75 |

88393.75 |

0.00 |

|---|

| Risk-Reward Ratio |

3.74 |

3.74 |

N/A |

|---|

| Ulcer Index |

3.63 |

3.63 |

0.00 |

|---|

| Ulcer Performance Index |

9.16 |

9.16 |

N/A |

|---|

| Sharpe Ratio of trades |

0.50 |

0.50 |

0.00 |

|---|

| K-Ratio |

0.11 |

0.11 |

N/A |

|---|

Tűrhető profit faktor, elfogadható nyerési arány, szép abszolút hozam, jó drawdown mellett. Ezt a rendszert nem egy az egyben célszerű tradelni. Ha minden jelet értékelünk fundamentális szempontból (meghatározható a célár!), nagyságrendekkel növelhető a hozam. A másik lehetőség, hogy a setup finomításával (a 80%-os exposure erre nagy teret ad!) javíthatóak a paraméterek. Nekem kb. 3-as profit faktorig, 100% nettó hozamig sikerült, ha jól emlékszem, de végül ezt is kispadra tettem.

Egy RSI alapú rendszer:

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

670967.74 |

670967.74 |

600000.00 |

|---|

| Net Profit |

70967.74 |

70967.74 |

0.00 |

|---|

| Net Profit % |

11.83 % |

11.83 % |

0.00 % |

|---|

| Exposure % |

18.72 % |

18.72 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

63.20 % |

63.20 % |

N/A |

|---|

| Annual Return % |

3.93 % |

3.93 % |

0.00 % |

|---|

| Risk Adjusted Return % |

20.99 % |

20.99 % |

N/A |

|---|

|

| All trades |

1002 |

1002 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

70.83 |

70.83 |

N/A |

|---|

| Avg. Profit/Loss % |

1.15 % |

1.15 % |

N/A |

|---|

| Avg. Bars Held |

15.35 |

15.35 |

N/A |

|---|

|

| Winners |

632 (63.07 %) |

632 (63.07 %) |

0 (0.00 %) |

|---|

| Total Profit |

212821.88 |

212821.88 |

0.00 |

|---|

| Avg. Profit |

336.74 |

336.74 |

N/A |

|---|

| Avg. Profit % |

5.34 % |

5.34 % |

N/A |

|---|

| Avg. Bars Held |

13.06 |

13.06 |

N/A |

|---|

| Max. Consecutive |

20 |

20 |

0 |

|---|

| Largest win |

2160.90 |

2160.90 |

0.00 |

|---|

| # bars in largest win |

10 |

10 |

0 |

|---|

|

| Losers |

370 (36.93 %) |

370 (36.93 %) |

0 (0.00 %) |

|---|

| Total Loss |

-141854.14 |

-141854.14 |

0.00 |

|---|

| Avg. Loss |

-383.39 |

-383.39 |

N/A |

|---|

| Avg. Loss % |

-6.01 % |

-6.01 % |

N/A |

|---|

| Avg. Bars Held |

19.27 |

19.27 |

N/A |

|---|

| Max. Consecutive |

8 |

8 |

0 |

|---|

| Largest loss |

-2145.85 |

-2145.85 |

0.00 |

|---|

| # bars in largest loss |

20 |

20 |

0 |

|---|

|

| Max. trade drawdown |

-2421.19 |

-2421.19 |

0.00 |

|---|

| Max. trade % drawdown |

-37.08 % |

-37.08 % |

0.00 % |

|---|

| Max. system drawdown |

-31845.23 |

-31845.23 |

0.00 |

|---|

| Max. system % drawdown |

-5.01 % |

-5.01 % |

0.00 % |

|---|

| Recovery Factor |

2.23 |

2.23 |

N/A |

|---|

| CAR/MaxDD |

0.78 |

0.78 |

N/A |

|---|

| RAR/MaxDD |

4.19 |

4.19 |

N/A |

|---|

| Profit Factor |

1.50 |

1.50 |

N/A |

|---|

| Payoff Ratio |

0.88 |

0.88 |

N/A |

|---|

| Standard Error |

6516.92 |

6516.92 |

0.00 |

|---|

| Risk-Reward Ratio |

3.78 |

3.78 |

N/A |

|---|

| Ulcer Index |

1.09 |

1.09 |

0.00 |

|---|

| Ulcer Performance Index |

-1.34 |

-1.34 |

N/A |

|---|

| Sharpe Ratio of trades |

0.52 |

0.52 |

0.00 |

|---|

| K-Ratio |

0.12 |

0.12 |

N/A |

|---|

Egy rendszer, amivel pénzt lehet keresni, csak nem érdemes. A profit faktor gyenge, a drawdown magasabb, mint az éves abszolút hozam. Próbálkozzunk mással. Egy kicsit ravaszabb RSI alapú rendszer:

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

1066600.64 |

1066600.64 |

600000.00 |

|---|

| Net Profit |

466600.64 |

466600.64 |

0.00 |

|---|

| Net Profit % |

77.77 % |

77.77 % |

0.00 % |

|---|

| Exposure % |

96.63 % |

96.63 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

80.48 % |

80.48 % |

N/A |

|---|

| Annual Return % |

21.93 % |

21.93 % |

0.00 % |

|---|

| Risk Adjusted Return % |

22.70 % |

22.70 % |

N/A |

|---|

|

| All trades |

428 |

428 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

1090.19 |

1090.19 |

N/A |

|---|

| Avg. Profit/Loss % |

2.90 % |

2.90 % |

N/A |

|---|

| Avg. Bars Held |

34.41 |

34.41 |

N/A |

|---|

|

| Winners |

127 (29.67 %) |

127 (29.67 %) |

0 (0.00 %) |

|---|

| Total Profit |

1111609.30 |

1111609.30 |

0.00 |

|---|

| Avg. Profit |

8752.83 |

8752.83 |

N/A |

|---|

| Avg. Profit % |

23.19 % |

23.19 % |

N/A |

|---|

| Avg. Bars Held |

68.94 |

68.94 |

N/A |

|---|

| Max. Consecutive |

18 |

18 |

0 |

|---|

| Largest win |

29108.58 |

29108.58 |

0.00 |

|---|

| # bars in largest win |

6 |

6 |

0 |

|---|

|

| Losers |

301 (70.33 %) |

301 (70.33 %) |

0 (0.00 %) |

|---|

| Total Loss |

-645008.66 |

-645008.66 |

0.00 |

|---|

| Avg. Loss |

-2142.89 |

-2142.89 |

N/A |

|---|

| Avg. Loss % |

-5.66 % |

-5.66 % |

N/A |

|---|

| Avg. Bars Held |

19.84 |

19.84 |

N/A |

|---|

| Max. Consecutive |

30 |

30 |

0 |

|---|

| Largest loss |

-11124.86 |

-11124.86 |

0.00 |

|---|

| # bars in largest loss |

94 |

94 |

0 |

|---|

|

| Max. trade drawdown |

-18692.27 |

-18692.27 |

0.00 |

|---|

| Max. trade % drawdown |

-42.05 % |

-42.05 % |

0.00 % |

|---|

| Max. system drawdown |

-127119.72 |

-127119.72 |

0.00 |

|---|

| Max. system % drawdown |

-15.70 % |

-15.70 % |

0.00 % |

|---|

| Recovery Factor |

3.67 |

3.67 |

N/A |

|---|

| CAR/MaxDD |

1.40 |

1.40 |

N/A |

|---|

| RAR/MaxDD |

1.45 |

1.45 |

N/A |

|---|

| Profit Factor |

1.72 |

1.72 |

N/A |

|---|

| Payoff Ratio |

4.08 |

4.08 |

N/A |

|---|

| Standard Error |

41318.11 |

41318.11 |

0.00 |

|---|

| Risk-Reward Ratio |

3.38 |

3.38 |

N/A |

|---|

| Ulcer Index |

4.48 |

4.48 |

0.00 |

|---|

| Ulcer Performance Index |

3.69 |

3.69 |

N/A |

|---|

| Sharpe Ratio of trades |

0.45 |

0.45 |

0.00 |

|---|

| K-Ratio |

0.10 |

0.10 |

N/A |

|---|

A nagyon alacsony nyerő aránytól eltekintve, ez már jobb, a drawdown az éves hozam alatt, de ez sem az igazi. A profit faktor nem éri el a 2-es értéket. Túl magas az exposure, az ilyen rendszerek használatakor általában választani kell a kereskedési jelek közül, nem lehet mindegyiket tradelni. Ha rosszul sikerül a választás, az eredmény megsínyli. Ilyen magas vesztő arány mellett előbb-utóbb el fog bizonytalanodni, aki tradeli (alacsony nyerő + egyedi választás, elég rossz kombináció). Keresni kell jobbat.

Nézzünk egy ún. candlestick pattern-t használó rendszert:

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

723731.20 |

723731.20 |

600000.00 |

|---|

| Net Profit |

123731.20 |

123731.20 |

0.00 |

|---|

| Net Profit % |

20.62 % |

20.62 % |

0.00 % |

|---|

| Exposure % |

9.14 % |

9.14 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

225.63 % |

225.63 % |

N/A |

|---|

| Annual Return % |

6.68 % |

6.68 % |

0.00 % |

|---|

| Risk Adjusted Return % |

73.04 % |

73.04 % |

N/A |

|---|

|

| All trades |

26 |

26 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

4758.89 |

4758.89 |

N/A |

|---|

| Avg. Profit/Loss % |

7.49 % |

7.49 % |

N/A |

|---|

| Avg. Bars Held |

27.15 |

27.15 |

N/A |

|---|

|

| Winners |

15 (57.69 %) |

15 (57.69 %) |

0 (0.00 %) |

|---|

| Total Profit |

167278.85 |

167278.85 |

0.00 |

|---|

| Avg. Profit |

11151.92 |

11151.92 |

N/A |

|---|

| Avg. Profit % |

17.52 % |

17.52 % |

N/A |

|---|

| Avg. Bars Held |

27.53 |

27.53 |

N/A |

|---|

| Max. Consecutive |

5 |

5 |

0 |

|---|

| Largest win |

48770.88 |

48770.88 |

0.00 |

|---|

| # bars in largest win |

27 |

27 |

0 |

|---|

|

| Losers |

11 (42.31 %) |

11 (42.31 %) |

0 (0.00 %) |

|---|

| Total Loss |

-43547.65 |

-43547.65 |

0.00 |

|---|

| Avg. Loss |

-3958.88 |

-3958.88 |

N/A |

|---|

| Avg. Loss % |

-6.20 % |

-6.20 % |

N/A |

|---|

| Avg. Bars Held |

26.64 |

26.64 |

N/A |

|---|

| Max. Consecutive |

3 |

3 |

0 |

|---|

| Largest loss |

-15192.23 |

-15192.23 |

0.00 |

|---|

| # bars in largest loss |

26 |

26 |

0 |

|---|

|

| Max. trade drawdown |

-24683.22 |

-24683.22 |

0.00 |

|---|

| Max. trade % drawdown |

-34.87 % |

-34.87 % |

0.00 % |

|---|

| Max. system drawdown |

-31215.80 |

-31215.80 |

0.00 |

|---|

| Max. system % drawdown |

-4.75 % |

-4.75 % |

0.00 % |

|---|

| Recovery Factor |

3.96 |

3.96 |

N/A |

|---|

| CAR/MaxDD |

1.41 |

1.41 |

N/A |

|---|

| RAR/MaxDD |

15.38 |

15.38 |

N/A |

|---|

| Profit Factor |

3.84 |

3.84 |

N/A |

|---|

| Payoff Ratio |

2.82 |

2.82 |

N/A |

|---|

| Standard Error |

13855.72 |

13855.72 |

0.00 |

|---|

| Risk-Reward Ratio |

3.88 |

3.88 |

N/A |

|---|

| Ulcer Index |

1.32 |

1.32 |

0.00 |

|---|

| Ulcer Performance Index |

0.97 |

0.97 |

N/A |

|---|

| Sharpe Ratio of trades |

1.16 |

1.16 |

0.00 |

|---|

| K-Ratio |

0.12 |

0.12 |

N/A |

|---|

Annak ellenére, hogy a nyerő arány nem túl fényes, a profit faktor nagyon jó. A RAR (Risk Adjusted Return) sem rossz, bár ennél sokkal jobb rendszerek vannak. Mivel az exposure ad még tartalékot, érdemes kicsit finomítani a kilépésen. Nézzük az eredményt:

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

705660.27 |

705660.27 |

600000.00 |

|---|

| Net Profit |

105660.27 |

105660.27 |

0.00 |

|---|

| Net Profit % |

17.61 % |

17.61 % |

0.00 % |

|---|

| Exposure % |

5.37 % |

5.37 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

327.76 % |

327.76 % |

N/A |

|---|

| Annual Return % |

5.75 % |

5.75 % |

0.00 % |

|---|

| Risk Adjusted Return % |

107.02 % |

107.02 % |

N/A |

|---|

|

| All trades |

26 |

26 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

4063.86 |

4063.86 |

N/A |

|---|

| Avg. Profit/Loss % |

6.42 % |

6.42 % |

N/A |

|---|

| Avg. Bars Held |

15.96 |

15.96 |

N/A |

|---|

|

| Winners |

14 (53.85 %) |

14 (53.85 %) |

0 (0.00 %) |

|---|

| Total Profit |

129096.67 |

129096.67 |

0.00 |

|---|

| Avg. Profit |

9221.19 |

9221.19 |

N/A |

|---|

| Avg. Profit % |

14.45 % |

14.45 % |

N/A |

|---|

| Avg. Bars Held |

20.57 |

20.57 |

N/A |

|---|

| Max. Consecutive |

5 |

5 |

0 |

|---|

| Largest win |

48746.21 |

48746.21 |

0.00 |

|---|

| # bars in largest win |

27 |

27 |

0 |

|---|

|

| Losers |

12 (46.15 %) |

12 (46.15 %) |

0 (0.00 %) |

|---|

| Total Loss |

-23436.39 |

-23436.39 |

0.00 |

|---|

| Avg. Loss |

-1953.03 |

-1953.03 |

N/A |

|---|

| Avg. Loss % |

-2.94 % |

-2.94 % |

N/A |

|---|

| Avg. Bars Held |

10.58 |

10.58 |

N/A |

|---|

| Max. Consecutive |

4 |

4 |

0 |

|---|

| Largest loss |

-6643.25 |

-6643.25 |

0.00 |

|---|

| # bars in largest loss |

3 |

3 |

0 |

|---|

|

| Max. trade drawdown |

-10878.03 |

-10878.03 |

0.00 |

|---|

| Max. trade % drawdown |

-16.62 % |

-16.62 % |

0.00 % |

|---|

| Max. system drawdown |

-17584.92 |

-17584.92 |

0.00 |

|---|

| Max. system % drawdown |

-2.66 % |

-2.66 % |

0.00 % |

|---|

| Recovery Factor |

6.01 |

6.01 |

N/A |

|---|

| CAR/MaxDD |

2.16 |

2.16 |

N/A |

|---|

| RAR/MaxDD |

40.18 |

40.18 |

N/A |

|---|

| Profit Factor |

5.51 |

5.51 |

N/A |

|---|

| Payoff Ratio |

4.72 |

4.72 |

N/A |

|---|

| Standard Error |

9589.14 |

9589.14 |

0.00 |

|---|

| Risk-Reward Ratio |

4.69 |

4.69 |

N/A |

|---|

| Ulcer Index |

0.79 |

0.79 |

0.00 |

|---|

| Ulcer Performance Index |

0.44 |

0.44 |

N/A |

|---|

| Sharpe Ratio of trades |

1.49 |

1.49 |

0.00 |

|---|

| K-Ratio |

0.14 |

0.14 |

N/A |

|---|

Az exposure felére csökkent, a nettó hozam (RAR) növekedett, de sajnos nem a duplájára, így az abszolút hozam csökkent. A profit faktor fenomenális. Sajnos az összes trade száma 26 (kb. 3 éves időszakról van szó), ami túl ritka a gyakorlati használathoz (kéthetente egy trade-hez minden nap futtatni kell a rendszert). Ha nem lenne jobb ötletem, akkor használnám a rendszert, de egyelőre kispadon van.

Elkezdtem olvasni a The Encyclopedia of Trading Strategies könyvet. Még csak az elején járok, de már látszik, hogy nagyon jó. Tudományos alapossággal foglalja össze, amit a kereskedési rendszerekről tudni kell. Ha össze kellene hasonlítanom a már ajánlott Professional Stock Trading: System Design and Automation című könyvvel, akkor az enciklopédia jobban hasonlít egy egyetemi tananyaghoz, míg a másik kicsit olyan, mintha élőben leshetnénk ki egy rendszerfejlesztő-trader-t. Mindkettő nagyon jó könyv.

Tegnap éppen a genetikai optimalizálókról olvastam, amit nagyon dicsér a könyv, és rá kellett jönnöm, mekkora marhaságot írtam a Szinbád kérdésére adott válaszban a fekete-doboz jellegről. Természetesen nyugodtan lehet használni optimalizálásra ilyen rendszert, attól függetlenül, tudjuk-e mi van benne. Úgyis az eredmény mínősíti. Ha jobb paramétereket kapok egy fekete-dobozból, semmi okom nincs a figyelmen kívül hagyására. Amíg tudom ellenőrizni, validálni az eredményeket, mindegy milyen módszerrel jutottam hozzá.

A fekete-doboz jelleget igazán kereskedési rendszereknél nem szoktam elfogadni, mert túl sok bizonytalansági tényezőt hoz be az éles kereskedés folyamatába. Az optimalizálás fekete-doboz jellege nincs hatással az éles kereskedésre.

Első példaként nézzünk akkor meg egy relatíve sok induló feltételt (11) tartalmazó pullback rendszert.

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

762223.37 |

762223.37 |

600000.00 |

|---|

| Net Profit |

162223.37 |

162223.37 |

0.00 |

|---|

| Net Profit % |

27.04 % |

27.04 % |

0.00 % |

|---|

| Exposure % |

4.11 % |

4.11 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

657.27 % |

657.27 % |

N/A |

|---|

| Annual Return % |

8.60 % |

8.60 % |

0.00 % |

|---|

| Risk Adjusted Return % |

209.01 % |

209.01 % |

N/A |

|---|

|

| All trades |

193 |

193 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

840.54 |

840.54 |

N/A |

|---|

| Avg. Profit/Loss % |

4.00 % |

4.00 % |

N/A |

|---|

| Avg. Bars Held |

6.11 |

6.11 |

N/A |

|---|

|

| Winners |

125 (64.77 %) |

125 (64.77 %) |

0 (0.00 %) |

|---|

| Total Profit |

287916.00 |

287916.00 |

0.00 |

|---|

| Avg. Profit |

2303.33 |

2303.33 |

N/A |

|---|

| Avg. Profit % |

10.73 % |

10.73 % |

N/A |

|---|

| Avg. Bars Held |

6.13 |

6.13 |

N/A |

|---|

| Max. Consecutive |

16 |

16 |

0 |

|---|

| Largest win |

42582.44 |

42582.44 |

0.00 |

|---|

| # bars in largest win |

6 |

6 |

0 |

|---|

|

| Losers |

68 (35.23 %) |

68 (35.23 %) |

0 (0.00 %) |

|---|

| Total Loss |

-125692.64 |

-125692.64 |

0.00 |

|---|

| Avg. Loss |

-1848.42 |

-1848.42 |

N/A |

|---|

| Avg. Loss % |

-8.37 % |

-8.37 % |

N/A |

|---|

| Avg. Bars Held |

6.09 |

6.09 |

N/A |

|---|

| Max. Consecutive |

5 |

5 |

0 |

|---|

| Largest loss |

-10650.49 |

-10650.49 |

0.00 |

|---|

| # bars in largest loss |

6 |

6 |

0 |

|---|

|

| Max. trade drawdown |

-12801.28 |

-12801.28 |

0.00 |

|---|

| Max. trade % drawdown |

-43.98 % |

-43.98 % |

0.00 % |

|---|

| Max. system drawdown |

-40576.79 |

-40576.79 |

0.00 |

|---|

| Max. system % drawdown |

-5.47 % |

-5.47 % |

0.00 % |

|---|

| Recovery Factor |

4.00 |

4.00 |

N/A |

|---|

| CAR/MaxDD |

1.57 |

1.57 |

N/A |

|---|

| RAR/MaxDD |

38.18 |

38.18 |

N/A |

|---|

| Profit Factor |

2.29 |

2.29 |

N/A |

|---|

| Payoff Ratio |

1.25 |

1.25 |

N/A |

|---|

| Standard Error |

17121.45 |

17121.45 |

0.00 |

|---|

| Risk-Reward Ratio |

2.44 |

2.44 |

N/A |

|---|

| Ulcer Index |

2.06 |

2.06 |

0.00 |

|---|

| Ulcer Performance Index |

1.55 |

1.55 |

N/A |

|---|

| Sharpe Ratio of trades |

1.54 |

1.54 |

0.00 |

|---|

| K-Ratio |

0.07 |

0.07 |

N/A

|

|---|

Ez egy jónak tűnő rendszer első próbálkozásra. A nyerő arány, a profit faktor egyaránt megüti a minimális mértéket, a drawdown is elfogadható. Mármint az egész rendszerre vonatkozó drawdown, mivel volt olyan trade, amin 44%-ot lehetett bukni (ehhez kell hidegvér). Ezen a rendszeren még semmi finomítás nem történt, így mindenképpen érdemes tovább vizsgálni. A kilépés hangolása, és profit target bevezetése után így néz ki:

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

749255.34 |

749255.34 |

600000.00 |

|---|

| Net Profit |

149255.34 |

149255.34 |

0.00 |

|---|

| Net Profit % |

24.88 % |

24.88 % |

0.00 % |

|---|

| Exposure % |

1.52 % |

1.52 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

1641.52 % |

1641.52 % |

N/A |

|---|

| Annual Return % |

7.96 % |

7.96 % |

0.00 % |

|---|

| Risk Adjusted Return % |

525.10 % |

525.10 % |

N/A |

|---|

|

| All trades |

193 |

193 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

773.34 |

773.34 |

N/A |

|---|

| Avg. Profit/Loss % |

3.54 % |

3.54 % |

N/A |

|---|

| Avg. Bars Held |

2.89 |

2.89 |

N/A |

|---|

|

| Winners |

148 (76.68 %) |

148 (76.68 %) |

0 (0.00 %) |

|---|

| Total Profit |

225200.41 |

225200.41 |

0.00 |

|---|

| Avg. Profit |

1521.62 |

1521.62 |

N/A |

|---|

| Avg. Profit % |

6.99 % |

6.99 % |

N/A |

|---|

| Avg. Bars Held |

2.51 |

2.51 |

N/A |

|---|

| Max. Consecutive |

13 |

13 |

0 |

|---|

| Largest win |

17935.92 |

17935.92 |

0.00 |

|---|

| # bars in largest win |

2 |

2 |

0 |

|---|

|

| Losers |

45 (23.32 %) |

45 (23.32 %) |

0 (0.00 %) |

|---|

| Total Loss |

-75945.07 |

-75945.07 |

0.00 |

|---|

| Avg. Loss |

-1687.67 |

-1687.67 |

N/A |

|---|

| Avg. Loss % |

-7.82 % |

-7.82 % |

N/A |

|---|

| Avg. Bars Held |

4.11 |

4.11 |

N/A |

|---|

| Max. Consecutive |

3 |

3 |

0 |

|---|

| Largest loss |

-6160.90 |

-6160.90 |

0.00 |

|---|

| # bars in largest loss |

4 |

4 |

0 |

|---|

|

| Max. trade drawdown |

-6292.20 |

-6292.20 |

0.00 |

|---|

| Max. trade % drawdown |

-30.93 % |

-30.93 % |

0.00 % |

|---|

| Max. system drawdown |

-6132.24 |

-6132.24 |

0.00 |

|---|

| Max. system % drawdown |

-0.94 % |

-0.94 % |

0.00 % |

|---|

| Recovery Factor |

24.34 |

24.34 |

N/A |

|---|

| CAR/MaxDD |

8.43 |

8.43 |

N/A |

|---|

| RAR/MaxDD |

556.21 |

556.21 |

N/A |

|---|

| Profit Factor |

2.97 |

2.97 |

N/A |

|---|

| Payoff Ratio |

0.90 |

0.90 |

N/A |

|---|

| Standard Error |

7415.81 |

7415.81 |

0.00 |

|---|

| Risk-Reward Ratio |

6.78 |

6.78 |

N/A |

|---|

| Ulcer Index |

0.21 |

0.21 |

0.00 |

|---|

| Ulcer Performance Index |

12.14 |

12.14 |

N/A |

|---|

| Sharpe Ratio of trades |

4.32 |

4.32 |

0.00 |

|---|

| K-Ratio |

0.21 |

0.21 |

N/A

|

|---|

Megugrott a profit faktor és a nyerő arány. A drawdown is jelentősen csökkent. Még mindig el kell viselni egy 30%-os buktát, de szerintem megéri. Az egyetlen probléma, hogy az exposure is jelentősen csökkent, ezért az abszolút hozam ugyanott van, mint az előző esetben. Ez a rendszer teljesen jó, csak az a kérdés, hogy a pozicióméret növelésével arányosan nő-e a hozam?

| | All trades | Long trades | Short trades |

|---|

| Initial capital |

600000.00 |

600000.00 |

600000.00 |

|---|

| Ending capital |

808728.14 |

808728.14 |

600000.00 |

|---|

| Net Profit |

208728.14 |

208728.14 |

0.00 |

|---|

| Net Profit % |

34.79 % |

34.79 % |

0.00 % |

|---|

| Exposure % |

2.15 % |

2.15 % |

0.00 % |

|---|

| Net Risk Adjusted Return % |

1614.52 % |

1614.52 % |

N/A |

|---|

| Annual Return % |

10.84 % |

10.84 % |

0.00 % |

|---|

| Risk Adjusted Return % |

502.97 % |

502.97 % |

N/A |

|---|

|

| All trades |

193 |

193 (100.00 %) |

0 (0.00 %) |

|---|

| Avg. Profit/Loss |

1081.49 |

1081.49 |

N/A |

|---|

| Avg. Profit/Loss % |

3.54 % |

3.54 % |

N/A |

|---|

| Avg. Bars Held |

2.89 |

2.89 |

N/A |

|---|

|

| Winners |

148 (76.68 %) |

148 (76.68 %) |

0 (0.00 %) |

|---|

| Total Profit |

315500.03 |

315500.03 |

0.00 |

|---|

| Avg. Profit |

2131.76 |

2131.76 |

N/A |

|---|

| Avg. Profit % |

6.99 % |

6.99 % |

N/A |

|---|

| Avg. Bars Held |

2.51 |

2.51 |

N/A |

|---|

| Max. Consecutive |

13 |

13 |

0 |

|---|

| Largest win |

17935.92 |

17935.92 |

0.00 |

|---|

| # bars in largest win |

2 |

2 |

0 |

|---|

|

| Losers |

45 (23.32 %) |

45 (23.32 %) |

0 (0.00 %) |

|---|

| Total Loss |

-106771.89 |

-106771.89 |

0.00 |

|---|

| Avg. Loss |

-2372.71 |

-2372.71 |

N/A |

|---|

| Avg. Loss % |

-7.82 % |

-7.82 % |

N/A |

|---|

| Avg. Bars Held |

4.11 |

4.11 |

N/A |

|---|

| Max. Consecutive |

3 |

3 |

0 |

|---|

| Largest loss |

-11233.35 |

-11233.35 |

0.00 |

|---|

| # bars in largest loss |

4 |

4 |

0 |

|---|

|

| Max. trade drawdown |

-11233.35 |

-11233.35 |

0.00 |

|---|

| Max. trade % drawdown |

-30.93 % |

-30.93 % |

0.00 % |

|---|

| Max. system drawdown |

-11510.46 |

-11510.46 |

0.00 |

|---|

| Max. system % drawdown |

-1.74 % |

-1.74 % |

0.00 % |

|---|

| Recovery Factor |

18.13 |

18.13 |

N/A |

|---|

| CAR/MaxDD |

6.22 |

6.22 |

N/A |

|---|

| RAR/MaxDD |

288.77 |

288.77 |

N/A |

|---|

| Profit Factor |

2.95 |

2.95 |

N/A |

|---|

| Payoff Ratio |

0.90 |

0.90 |

N/A |

|---|

| Standard Error |

8791.61 |

8791.61 |

0.00 |

|---|

| Risk-Reward Ratio |

8.17 |

8.17 |

N/A |

|---|

| Ulcer Index |

0.39 |

0.39 |

0.00 |

|---|

| Ulcer Performance Index |

13.97 |

13.97 |

N/A |

|---|

| Sharpe Ratio of trades |

4.32 |

4.32 |

0.00 |

|---|

| K-Ratio |

0.25 |

0.25 |

N/A |

|---|

A rendszer teljesen jól reagál a pozicióméret növelésére, a kulcsparaméterek nem változnak. Ez egy jó rendszer. Most már csak cafatokra kell tesztelni.

Mostanában találtam rá a "Shorting against the box" kifejezésre:

1997 előtt az amerikai piacon azért alkalmazták ezt a technikát, mert el lehetett tolni egy adott részvényen elért nyereség utáni adózást. Tegyük fel, hogy nyereségünk van már az XYZ részvényen, és úgy gondoljuk, hogy ideje a nem realizált nyereségünket bebiztosítani, mert a további emelkedésben már nem bízunk annyira. Ha eladjuk, akkor a nyereségből adót kell fizetnünk, azonban ha nyitunk egy ugyakkora csomagra (pl. 100 részvényre) szóló short pozíciót, akkor innentől semlegesen ülünk az XYZ részvényben. Ha a következő évi teljesítményünk rosszabb, és felszámoljuk a teljes pozíciót, akkor így nem kell annyi adót fizetnünk együttesen, mintha az előző évben adóztunk volna a nagyobb nyereségünk után. 1997 óta erre már nincs az USA-ban lehetőség. A short pozíció nyitásánál olcsóbb megoldás lehet opciók vásárlása, erről a delta fedezés cikkben olvashattok.

ÚÚÚÚÚÚÚÚÚÚÚÚÚ

Szeretem, ha veszek valamiből, és azonnal elindul felfelé.

András' Nem szabad minden papírnál drawdown-ban gondolkodni, általad kedvelt mozgékony papíroknál kár is vele foglalkozni. Ott érdekes ahol 6-10%-on belül van az éves mozgás. MCD, GE, stb.

buxer | 04.02.06 - 9:45 am |

------------------------------------------------------------------------------------------------

A drawdown a teljes rendszerre vonatkozik. Azt adja meg %-ban, hogy mekkora volt a teljes tőke visszaesése a megelőző maximumhoz képest. Egyedi részvényekre vonatkoztatva valóban nincs sok jelentősége, pontosabban, aki az amerikai piacokon kereskedik, nyugodtan számíthat arra, hogy előbb vagy utóbb bele fog szaladni 30-50%-os gap down-ba, és ez elég rosszul fog esni neki. Ezt a kereskedési üzlet kellemetlen, de kikerülhetetlen részének kell tekinteni.

Hatalmas jelentősége van viszont az egész rendszerre vonatkoztatva a drawdown MAXIMÁLIS értékének (nem fogalmaztam pontosan az előző bejegyzésben, a drawdown mindenhol "maximális drawdown"-ként értendő). Ez a legfontosabb paramétere minden kereskedési rendszernek, sőt magának a tőzsdei üzletelésnek. Ezt nem hangsúlyoztam az előző beírásban, mert még csak az előtesztelésnél tartunk, de nem szabad szem elől téveszteni. A maximális drawdown azt mondja el, hogy végig tudod-e csinálni, vagy el fogsz bukni (a legrosszabb pillanatban). Minden más paraméter másodlagos. Rossz a hozam? Alacsony a profitfaktor? Kellemetlen a veszteséges trade-k aránya? Nagy duzzogva keresel más rendszert, esetleg megelégszel a kisebb hozamokkal, vagy abbahagyod a tőzsdézést. A legrosszabb ami érhet, hogy rájössz nem neked való ez az egész, nem éri meg a befektetett energiát. Amikor ilyen okok miatt szállsz ki, általában nyereséggel, vagy enyhe veszteséggel távozol a színről.

Amikor a maximális drawdown ügyében számítottad el magad, hatalmas veszteséggel, a legrosszabb pillanatban fogsz távozni. Ez általában kétféle módon történhet meg.

Rosszul méred fel saját tűrőképességedet. Papíron jól mutathat egy rendszer, ami pl. 50% hozamot hoz, 45% maximális drawdown mellett (ezt az ARÁNYT még elfogadhatónak tartottam az előző bekezdésben, itt az abszolút értékekkel van baj). Egy ilyen rendszer 4 év alatt megötszörözi a pénzedet. Ki ne vágna bele ilyen lehetőségbe? Például én. Tudom magamról, hogy 30% körüli drawdownt kiállok (de nem éri meg), és ennél többet NEM SZERETNÉK KIPRÓBÁLNI. Itt ez a kulcs. Csak akkor tudod meg, hogy kiállod-e, amikor már benne vagy. Papíron semmi sem tűnik veszélyesnek. A valóságban ilyenkor egy depresszív hangulat tör rád, megkérdőjelezed saját képességeidet, és az egész tevékenységedet értelmetlennek tartod. Gondolj bele, az első KÉT évben különösebb probléma nélkül csinálsz 50%-ot, akkor 225%-on állsz az időszak végén, a kezdeti tőkéhez viszonyítva. A harmadik évben bejön a 45%-os drawdown, ami majdnem visszaküld a kiinduló állapotba. Két évig feleslegesen kereskedtél! És ez még a jobbik eset. Mit fogsz szólni, ha egy új rendszer indításakor rögtön bekapod ezt a drawdownt. Normális ember nem fogja továbbvinni a rendszert.

A másik szomorú lehetőség, hogy ugyan jól méred fel a tűrőképességedet, de elrontottad a rendszerfejlesztést. Például túloptimalizáltad magad, és a rendszered kiválóan működik a múltban, de amint élőben kereskedsz vele, veszteséges. Kellemetlen, de valós lehetőség (valójában el se kell rontani a fejlesztést, a tőzsdén előjönnek és eltűnnek kereskedési lehetőségek), amire fel kell készülnöd. Mit lehet ilyenkor tenni? A rendszernek működnie kéne, de nem működik. Ilyenkor megint megnő a maximális drawdown jelentősége, mert a rendszerre vonatkozó stop lossként működik. Amíg nem éred el a maximális drawdown-t, elvileg nem szabad kiszállni a rendszerből (hiszen ez tervezetten benne van a pakliban). Amikor már eléred, pontosabban meghaladod az eredeti maximális drawdownt, az már nagyon erős jelzés arra, hogy a rendszer nem a terv szerint működik. Nem valószínű, hogy 0 tőkéig fogod tradelni, hanem inkább kiszállsz belőle. A maximális drawdown körüli, vagy annál rosszabb drawdown értéken.

Tehát bármelyik fenti okból is történik az adott rendszer eldobása, a maximális drawdown az az érték, amilyen buktával (az előző csúcshoz viszonyítva) ki fogsz szállni a rendszerből. Ezért kell nagyon megbecsülni ezt az értéket. Minden egyéb másodlagos.

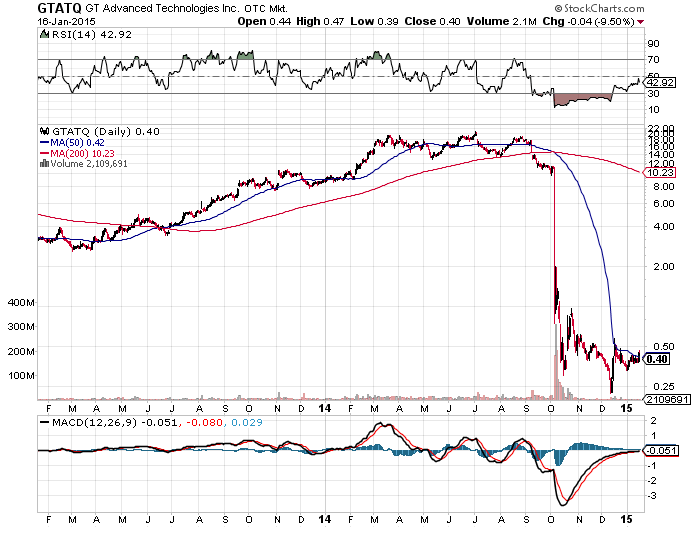

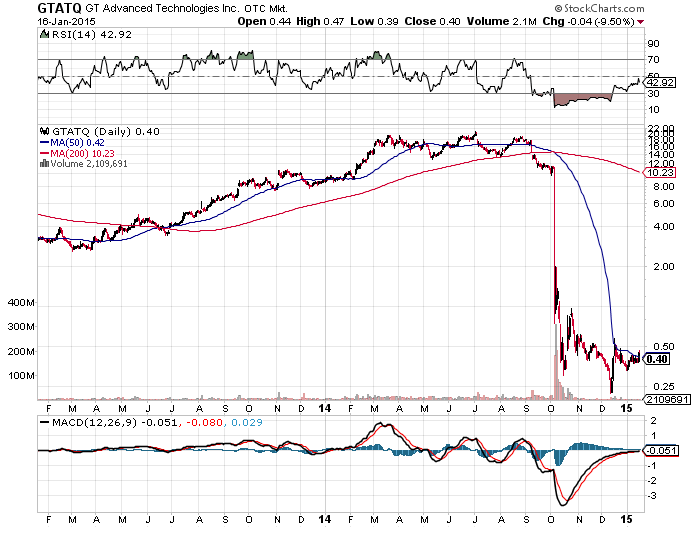

A hétvégén nézegettem,, hogy régebben eldobott/befejezett/nem használt rendszerek az elmúlt időszakra milyen eredményeket adtak volna. Egyetlen egy trade volt, ami elég kellemetlenre sikerült: GTAT.

2014. október 6-án a cég csődvédelmet kért. A GTAT szállította volna az APPLE számára a zafír előlapokat, ami túl nagy falatnak bizonyult. A részletes okokról mindenki olvashat a neten, ami itt inkább a legfontosabb dolog, hogy ha valaki letölti azt a közel 6000 darabból álló ticker listát, amivel az USA-ban kereskednek, akkor ebből a listából a GTAT bizonyosan hiányozni fog. Ha a rendszerét leteszteli majd az elmúlt 2-3 évre, akkor lehetséges, hogy nagyon eltérő adatot fog kapni a valóságostól. Ezt nevezik survivalship bias-nak, vagyis a tesztben csak olyan cégek lesznek, amik túlélték a tesztelés utáni időszakot is. Ennek a kivédésére érdemes beruházni historikus adathalmazokba, a legolcsóbbak és a visszajelzések alapján megbízhatóak a premiumdata.net és a csidata.com (tudomásom szerint ők szolgáltatják az adatokat a yahoo finance-nak is).

A visszajelzések alapján viszont az eoddata.com -ot érdemes tiltólistára tenni.

Bár már rég kifejlesztettem az újabb kereskedési rendszemet, sőt módosítottam a régieket is, a tapasztalatok fényében, közkívánatra (hümm) folytatom a kereskedési rendszerek fejlesztéséről szóló sorozatot.

Ott tartottunk, hogy már tele vagyunk ötletekkel, és ezekről szeretnénk minél gyorsabban kideríteni a bennük rejlő lehetőség nagyságát. Természetesen ki lehetne fejleszteni minden ötlethez egy komplett kereskedési rendszert, de ez túl sok energia. Nem tudom, hogy milyen arányok vannak a nagyvilágban, de jómagam kb. 20-30 rendszert kipróbálok, mire valamelyik megtetszik és komolyabban próbálkozom vele.

Az általam használt gyorstesztelő technika a következő. Felépítem a belépési logikát, ami ritkán tartalmaz 5-6 feltételnél többet (EGYSZERŰ A JÓ), használok valamilyen általános szűrőt (legalább a forgalom és az ár benne legyen) és kész. A kilépési logika időstop(x nap eltelte után kilépés). Ez utóbbi miatt is fontos a fejlesztés 1. pontjában szereplő időtáv meghatározás! Pontosan tudom már, hogy milyen időtávon szeretnék kereskedni, ezért az időstop adott. Az egész folyamatban csak a belépési logikát kell újonnan programozni, ami az egyéni képességek és az esetleges variációk függvényében általában nem túl sok idő. Tehát ezzel gyorsan megvolnánk.

Ezután következik az adatokon történő tesztelés. Az egy külön tudomány, hogy milyen adatokon, milyen módszerrel célszerű ezt csinálni, amiről majd a következő részekben írok részletesebben. Ha lefutott a teszt, akkor az eredmény szemrevételezésével általában gyorsan eldönthető, érdemes-e tovább foglakozni a rendszerrel. Ennek lépései :

1. Profitot termeljen. Ezt a feltételt talán nem kell megmagyarázni, de azt lehetne elemezni, miért várjuk el ezt egy félig se kész rendszertől. Ezt a későbbiekben az egész tesztelési eljárásra vonatkozóan elmagyarázom.

2. A nettó hozam (a trade-kben valósan lekötött tőkére vetített hozam) megüssön egy minimális értéket. Ez már egy izgalmasabb terület. Nem mondanék semmilyen abszolút értéket, mert ez teljesen egyéni elvárások függvénye, de pl. függ attól is, mennyire egyszerű kereskedni az adott rendszerrel. Ha egy évente 3 trade-t mutató rendszer produkál ugyanolyan nettó hozamot mint egy napi kereskedést programozó rendszer, nyilván az előbbit választom, mert az sokkal kényelmesebb.

3. A drawdown aránya az ABSZOLÚT éves hozamhoz (tehát nem a nettó hozamhoz!). Itt a nagyokosok szerint 1:5 aránynál beszélhetünk jó rendszerről, azaz a maximális drawdown kisebb mint az éves hozam ötöde. Ez egy nagyon erős feltétel, én jóval megengedőbb vagyok, szerintem 1:1 aránynál ne legyen rosszabb, azaz a drawdown ne legyen nagyobb mint az éves hozam. Az igazság valahol a kettő között van.

3.A. Mi az ami NEM érdekes ebben a fázisban? A hozam és a drawdown (%-ban mért) abszolút mértéke. Amikor véglegesíteni fogod a rendszert, ezek beállíthatóak. A pozicióméret (ebben a fázisban 1-5% értéket szoktam használni) és a kilépési logika változtatása döntően befolyásolja ezeket az értékeket. Növeled a pozicióméretet , nő az abszolút hozam és a drawdown egyaránt. Stop loss beállításával csökken mindkét érték (és némileg változik az arányuk). Profit target beállításával általában szintén befolyásolható a hozam, és beállítható egy optimális szintre. Ezekkel az értékekkel még sokat lehet majd játszani a fejlesztés során, most nem kell foglakozni velük.

4. A következő megvizsgálandó érték a nyerő/vesztő trade-k aránya. Ez megint egy egyedi dolog, kinél hol a határ, de ha még nem kereskedtél ilyen rendszerrel, elárulom, hogy 60% alatti nyerő arányt produkáló rendszerrel rendkívül nehéz hosszú távon kereskedni. Jól gondold meg, ha ilyesmibe fogsz bele! Az ideális arány 70-80% nyerő trade (80%-nál jobbat nem nagyon láttam még, de ha van, az is jó), de ezt már a VÉGLEGES rendszerre mondom. Itt is fontos megérteni, hogy a véglegesítés során az arány változni fog, +-10% körül. Amikor stop loss-t állítasz be, csökkenteni fogod a nyerők arányát, ha profit targettel próbálkozol, növelni fogod ezt az arányt. Ebben a fázisban amondó vagyok, hogy 50% alatti aránynál felejtsd el a rendszert, de igazán 60%-tól kezdődően érdemes megnézni mit tudsz kihozni belőle.

5. Az utolsó dolog, amit figyelni szoktam a Profit faktor. Ez hasonló a nyerő/vesztő arányhoz, de amíg ez a trade-ket darabra számolja, addig a profit faktor a megnyert összeget viszonyítja az elvesztetthez. A profit faktor számomra az egész rendszer mínőségét mutatja meg, de adózási szempontból sem elhanyagolandó tényező (pl. ha az USA piacon magánszemélyként kereskedsz, lehet akármekkora hozamod, 1.3 profit faktor környékén ez egészet elviszi az adó). Nálam mindig 2 a profit faktor minimális értéke (átlagosan 3 körül van), az EU piacokon is, ahol adózási szempontok nem játszanak szerepet. Szerintem akkor érdemes kereskedni, ha a várható nyerő összeg legalább kétszerese a várható veszteségnek.

Most néhány szót arról, miért gondolom egy vázlatosan kialakított rendszerről, hogy jól megmutatja a végleges rendszer lehetőségeit. A válasz egyszerű, nem gondolom így, csak jelentősen gyorsabban lehet haladni ezzel a módszerrel. Olvastam én is, hogy mennyire fontos a kilépési logika, és lehetségesnek tartom, hogy egy - kezdeti fázisban - gyenge eredményeket mutató rendszer, megfelelő kilépési logikával kiegészítve, vagy szűrők beépítésével, csodákra lehet képes. A kérdés számomra az, hogy miért foglakoznék olyan rendszerrel, ami kilépési logika nélkül gyenge? Ezzel kényszeríteném magamat arra, hogy mindig teljes rendszert próbáljak kiépíteni, jóval több varációs lehetőséget próbálgatva. A kereskedés a valószínűségekről szól. Amikor egy rendszer kezdetleges állapotában jó nyerési esélyeket mutat, akkor olyan lehetőség-halmazon kezdek el dolgozni, ami nagyobb esélyt biztosít a végleges sikerre. Ha el tudok indulni olyan rendszerrel, amelyik kezdetleges állapotában is jó eredményeket mutat, akkor minek pazarolnám az energiámat arra, hogy gyenge rendszerekből próbáljak kiemelkedőt fabrikálni? Tehát itt igazán a célszerűség diktál, amíg vannak jó rendszerek, amelyek már kezdet állapotban megmutatják magukat, felesleges azokat keresgélni, amelyek nehezen jönnek napvilágra.